複数の口座(通帳)をお使いの会社が注意すべきポイントとは?

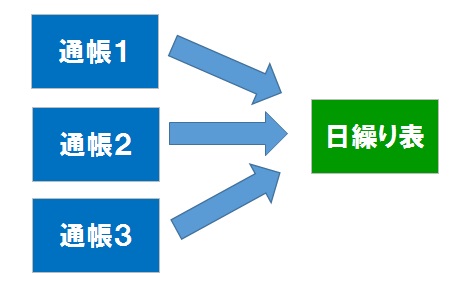

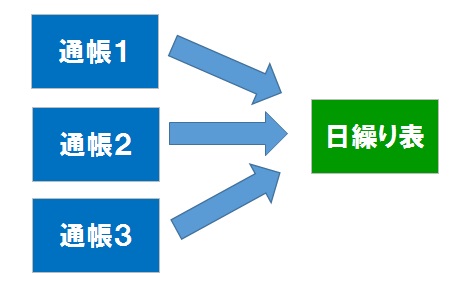

資金繰り表を使っている会社の多くは、複数の口座(通帳)を使っているにもかかわらず、ひとつの資金繰り表(=日繰り表)で管理しているようです。

資金繰り表のことを、この記事では、以下、日繰り表と呼んでいきます。

複数の口座(通帳)を使っている会社が、1個の日繰り表で会社のやりくりを管理していこうとすると無理が生じて、さまざまな弊害を引き起こしていることがよくあります。

実際にやってみるとわかりますが、たとえば、3個の口座(通帳)をお使いの会社が、1個の日繰り表で管理していこうとすると、集計が複雑になってストレスが溜まっていくのがわかります。

日繰り表は、毎日使うものなので毎日ストレスを溜めてしまうことになります。

日々の処理が複雑になるため、経理担当者のスムーズな引継ぎができなくなるというデメリットもあります。

もっというと、1個の日繰り表で管理していると、会社のお金の動きが会社内の特定の人間、例えばベテランの経理担当者にしかわからなくなってしまうような傾向があります。

そうなってしまうと、なぜか会社の雰囲気がとても悪くなります。そのような会社に伺うと社内の空気がドロッとしているような感じを受けます。

3個も日繰り表を作ることが面倒くさく感じるかもしれませんが、実際には、3個の口座(通帳)をお使いの会社であれば、3個の日繰り表でやりくりしていくほうが実は面倒ではなく、簡単でストレスのないやり方なのです。

そこで、今回は、「複数の口座(通帳)をお使いの会社が注意するべきポイント」を整理してご紹介していきたいと思います。

紙面の都合などで本には書き切れなかったことを加筆するようなイメージでこの記事を書いています。記事中、会社とあるのは個人事業主も含みます。便宜上会社と言っているだけです。

拙著「お金が残るどんぶり勘定のススメ~会社のお金は通帳だけでやりくりしなさい」と合わせてこの記事をお読みいただけるとより一層理解が深まります。

参考図書としてご利用ください。

(※画像をクリックするとAmazon購入サイトにてお買い上げいただけます)

はじめに

この記事は、複数の口座(通帳)をお使いの会社を前提に書かれています。そもそも1個の口座(通帳)しか使っていない会社は、この記事の内容はズバリ当てはまりませんので、念のため申し伝えておきます。

1個の口座(通帳)しか使っていない会社は、参考程度にお読みください。

複数の口座(通帳)をお使いの会社さんは、よく読んでください。

1.なぜ日繰り表は1個ではダメなのか?

複数の口座(通帳)をお使いの会社が、1個の日繰り表で管理する場合に起こりうる5つの弊害を以下にまとめましたのでご一読ください。

【弊害1】数字が簡単に合わない

複数の口座(通帳)を1個の日繰り表で管理している場合には、通帳と日繰り表の数字を合わせることがとても困難になります。

複数の口座(通帳)の数字を合算して1個の日繰り表に入力しているためです。

合算されていることによって、口座(通帳)ごとに別々に数字を追いかけることができなくなります。合わない原因となっている部分を探し出すことが非常に困難になってしまうのです。

このやり方だと、慣れている人間にしかできないというふうになってしまいます。会社の大事なお金の動きが、ベテランの経理担当者にしかわからないといったカオス状態になってしまっている会社は結構な割合で存在します。

【弊害2】先々の見込みが立たない

複数の口座(通帳)を、1個の日繰り表で管理している会社は、日繰り表はほんの目先(数日先)のやりくりのためと、過去の数字を入力するためだけのものになってしまっているところがほとんどです。

「入り」「出」「のこり(残高)」を、口座(通帳)ごとに、別々に入力することができないため、先々の見込みの数字を入力することがとても難しくなります。

口座(通帳)ごとに見込みの数字を仮計算して、その仮計算した数字を合算してから日繰り表に見込みの数字として入力していかなければならなくなくなるわけですから、見込みの数字を入力するだけのはずが大変な作業になってしまいます。

そのため、複数の口座(通帳)を、1個の日繰り表で管理している会社のほとんどは、見込みの数字を入力しようとすると訳がわからなくなって途方に暮れてしまいます。

結局は、数ヶ月先の見込みすら立たなくなるのというのが普通によくある話です。

【弊害3】資金移動すべき金額とタイミングがわからない

ある口座からある口座へ資金を移動しなければいけないケースはよくありますよね?

そのようなとき、1個の日繰り表で管理していたら、資金移動すべき金額とタイミングを判断できますでしょうか?できませんよね。

日繰り表ではなく通帳を見ながら、資金移動すべき金額とタイミングを判断しているのではないでしょうか?

口座から口座への資金移動すべき金額とタイミングすら日繰り表で判断できないのであれば、何のための日繰り表なのか?わからなくなってしまいます。

たとえば、A口座の残高が不足するため返済額の引き落としができないという場合は、A口座の残高が不足しないように、B口座からA口座に資金移動をしますよね。

しかし、その資金移動すべき金額とタイミングを間違えてしまい、大事な引き落としができなかったというケースは思っている以上にあります。そうなってしまってからでは遅すぎます。

複数の口座(通帳)を、1個の日繰り表で管理しているとそのようなリスクがありますの要注意です。

【弊害4】経理担当者の引継ぎがスムーズにいかない

複数の口座(通帳)をお使いの会社が、1個の日繰り表で管理していると、処理が複雑になるので、どうしても経理担当者の引き継ぎがスムーズにいかなくなります。当然ミスも増えます。

新しい人が慣れるまで、1?2年くらいの期間を要することも珍しくはありません。たとえ慣れたとしても先々の見込みを立てていくまでのレベルには到底いたりません。

【弊害5】会社内の空気が重くなる

社長は先々の判断材料となるものが欲しいのに、経理担当者からは、ほんの目先(数日先)のやりくりの判断材料と、過去の数字しか出てきません。

先々を判断できる材料が出てくることを期待したとしても大抵の場合は無駄に終わります。

社長と経理担当者の間に溝が生まれ、当事者間だけでなくそのストレスは周りにも伝わっていきます。

また、複数の口座(通帳)をお使いの会社が、1個の日繰り表で管理している場合、ベテラン経理担当者にしか会社のお金のことがわからないという状況に陥いることが多いです。

そうなってしまうと、従業員だけではなく社長までもが変にベテラン経理担当者に気を使ってしまっているケースなどもわりとよく見受けます。

言いたいことを言えない空気が充満していて、ドロっとした空気が漂っているようなそんな感じを受けます。

経理担当者が悪いと言っているのではありません。

これらの弊害の原因は、経理担当者にあるのではなく、複数の口座(通帳)をお使いの会社が、1個の日繰り表で管理していることにあるのです。

このような弊害を起こさないためには、口座(通帳)ごとに日繰り表を作っておけばいいのです。

2.口座(通帳)が20個ある場合はどうすればいい?

以下のような、やり取りがたまにあります。

「口座(通帳)の数が多いのですが、全部について日繰り表を作らないといけないのですか?」

「いくつくらいあるのですか?」

「15個~20個くらいはありますけど」

このようなケースでは、よく話を聞いてみると、得意先からの入金だけに使っている口座が10個あったり、返済だけの口座や、消費税を貯めておくためだけの口座などがあるため、実質3?4個のメイン口座で収まることが多いです。

このように、入金専用口座、返済専用口座、消費税専用口座、などがある場合は、15個~20個すべての口座(通帳)に対応するの日繰り表は作りません。

それらの専用口座以外でメインで動いている口座3?4個に対応する日繰り表を作るだけで事足ります。

ただし、何らかの専用の目的で使っているわけではない口座(通帳)が15個~20個あるのであれば話は別です。このようなケースでは日繰り表は15個~20個必要になります。

3.口座(通帳)の数は少ないほうがいいの?

口座(通帳)の数について、本の79ページに以下のように書きましたのでご参考ください。

通帳の数は多いのと少ないのではどちらが管理しやすいと思いますか?少ないほうがいいですよね。理想は1個です。しかし、実際は1個しか通帳口座を使っていない会社はあまりありません。ほとんどの会社は2個以上の通帳(口座)を使っています。

私がやりくり表を作るお手伝いをするとき、通帳の数が多すぎる場合は、この機会に整理してもらうようにしています。ほとんど使っていない通帳はこの機会に使わないようにして、メインの通帳に資金を移動してもらっています。

使っていない口座を解約する必要はありません。資金移動だけして残高を0にしておけばオッケーです。通帳の数が多い会社は、だいたい3~4個くらいまでに減らしてもらっています。20個とかある会社も、整理すれば3個くらいで済むものです。

4.通帳全部の合計額を知るには?

日繰り表を、口座(通帳)ごとに作ると良い、ということはわかりました。でもそれだと、口座(通帳)ごとの「入り」と「出」と「のこり(残高)」が表されるだけですよね。

裏返せばこういうことです。

会社に入ってくる「入り」の合計額はわかりません。

会社から出ていく「出」の合計額もわかりません。

「のこり(残高)」が会社全体でどれくらいあるのかすらわかりません。

そうなのです。日繰り表を、口座(通帳)ごとに作れば、口座(通帳)の個々の動きはよくわかるのですが、会社全体としての「入り」「出」「のこり(残高)」について、それぞれの合計額がわからないのです。

合計額は大事ですから、知っておきたいですよね。

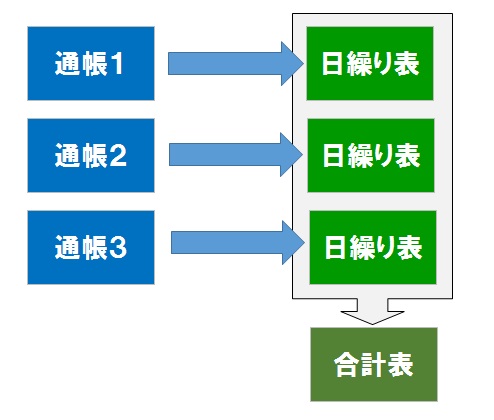

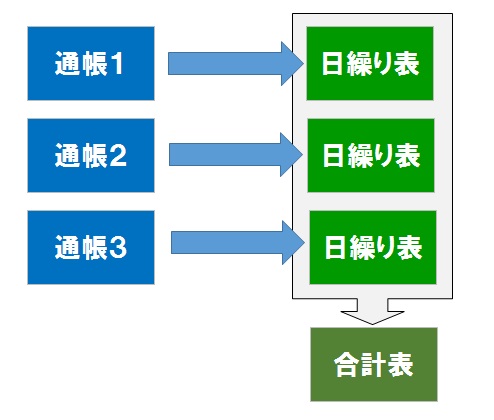

そこで、わたしは通帳の数字を合計した金額を知るために、以下のような「合計表」を、日繰り表シートの一番下に作るようにしています。

図にするとこのような感じですが、

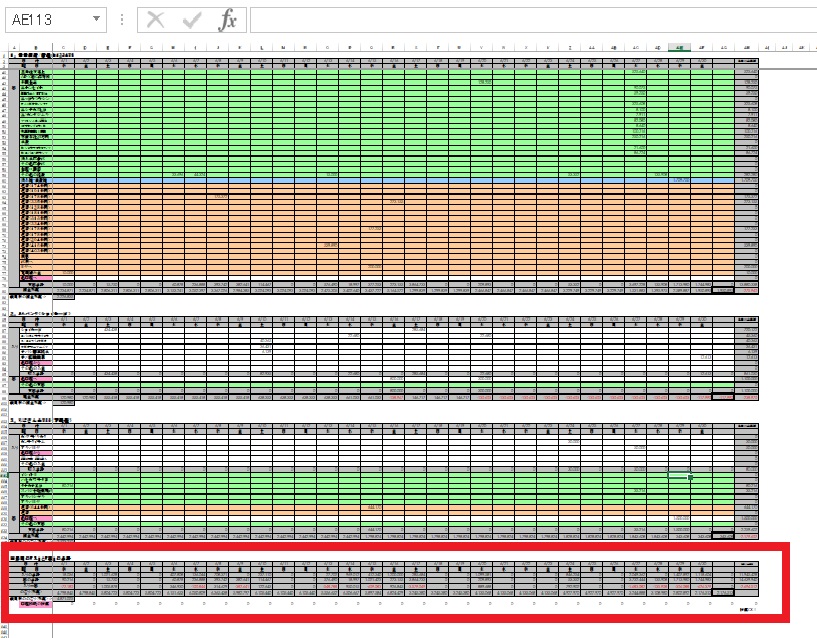

実際のエクセルでのイメージは、以下のようになります。

この事例は、3個の口座(通帳)をお使いの会社です。3個のやりくり表の下に、赤枠で囲んだ合計表を作成しています。

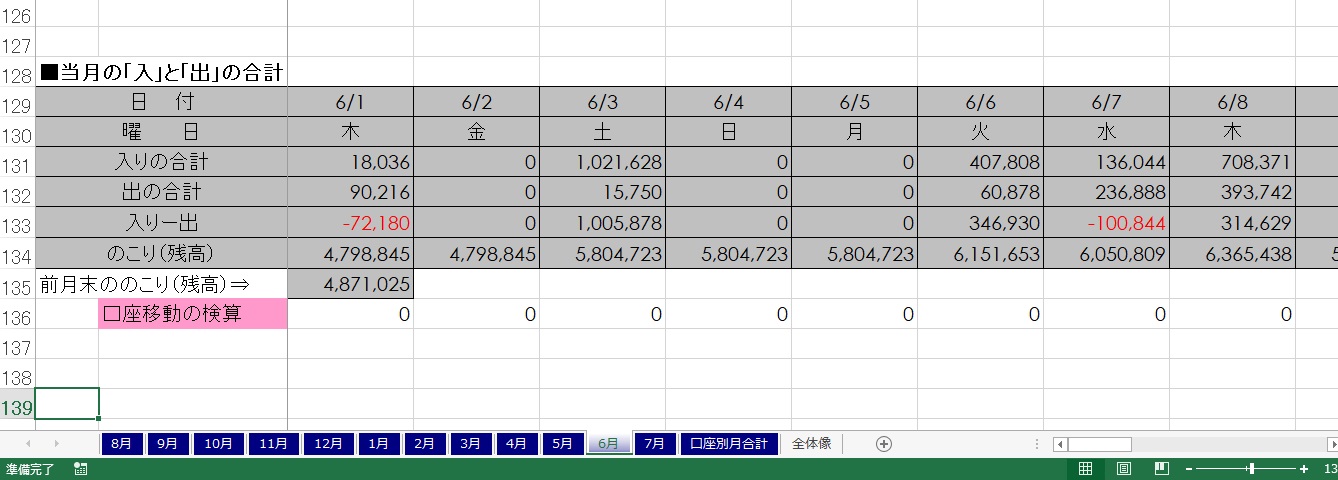

その合計表を拡大すると以下のようになります。

3個の通帳の数字を合計した金額として、入りの合計額、出の合計額、のこり(残高)の合計額が一目瞭然になっているのがわかると思います。さらに、入りと出の差(入り-出)の額までも日ベースでわかるようにしています。

そして、この合計表の月末の部分はこうなっています。

右側の合計額の部分が肝です。

1ヶ月間の合計額が自動的に計算されるようにしています。この事例では、「入り」の合計は11,945,428円。「出」の合計は14,639,940円。「のこり(残高)」の合計は2,176,513円です。

そして、この事例でいえば、6月は1ヶ月間で「出」のほうが「入り」よりも、2,694,512円多くなりそうだということが簡単にわかるようになります。

こうしておけば、会社にとって大事な「入り」と「出」と「のこり(残高)」の合計額が、誰が見ても一目瞭然になります。

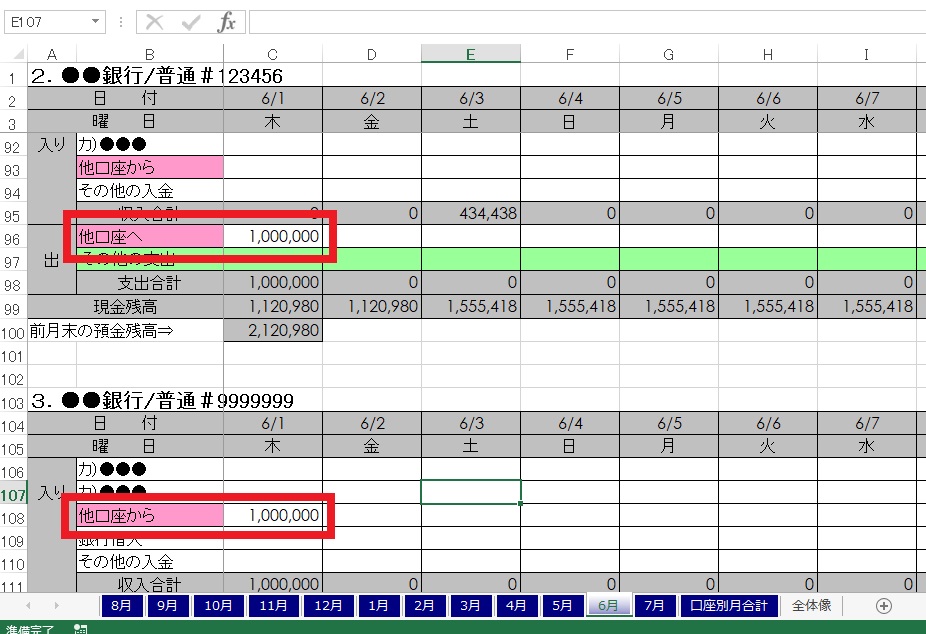

5.口座から口座への資金移動はこう処理する

口座(通帳)別の日繰り表それぞれに、2つの項目を作るのがポイントです。どのような項目かというと、「他口座から」と「他口座へ」です。

「他口座から」は入りの項目として、「他口座へ」は出の項目として表示させておきます。

当たり前のことですが、入りの項目である「他口座から」と出の項目である「他口座へ」の金額は同じになります。

なぜこのようなことをするのかと言いますと、、、、

合計表のなかにある、「当月の合計額」の部分の数字は、会社の外から入ってくるであろうお金は本当のところいくらなのか?会社の外へ出ていくお金は本当のところいくらなのか?その数字が表示されるべきでだからです。

言いかえるとこういうことです。会社の内部で動いている口座から口座への資金移動の額を「当月の合計額」の数字には含ませたくありません。資金移動の額を「当月の合計額」に含ませると意味のない数字になってしまいますからね。

そのために、口座から口座への資金移動の額、すなわち「他口座から」と「他口座へ」の項目を扱いやすく、かつ、わかりやすくしておくことはとても大事です。

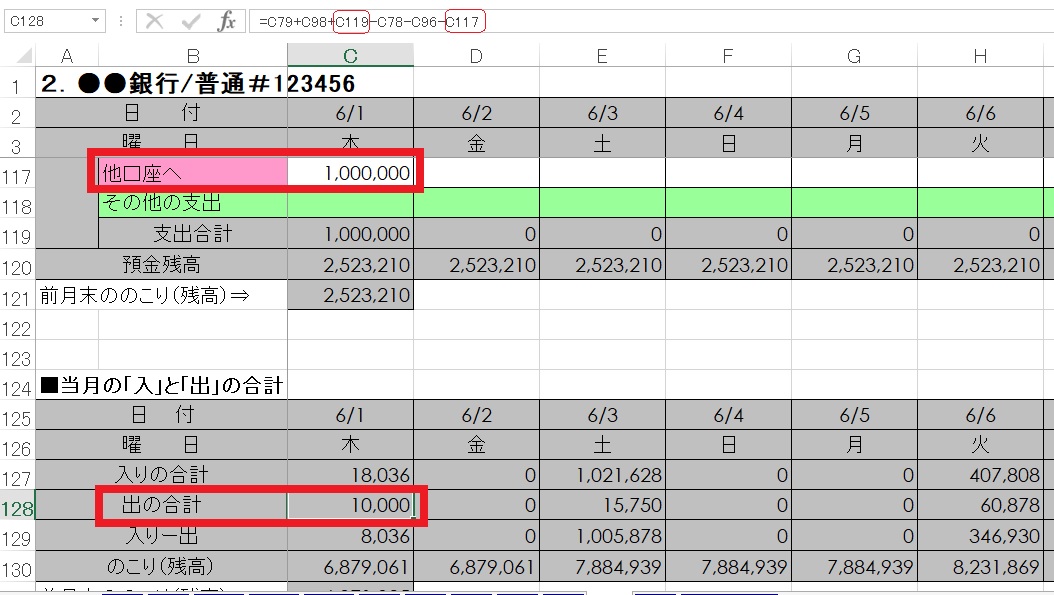

下の図を見てください。

128行目にある「出の合計」の金額10,000円の中には、117行目にある「他口座へ」(=「他口座から」)の金額1,000,000円は入っていません。

10,000円の部分のセルの計算式(図の上の部分)を見ると、119行目から117行目を引いているのがわかると思います。これはどういうことを意味するのかというと、出の合計(119行目)から資金移動の額(117行目)を引いているという意味です。

だから、128行目にある「出の合計」の金額10,000円の中には、117行目にある「他口座へ」(=「他口座から」)の金額1,000,000円は入っていないのです。

その10,000円の部分に計算式が入力できたら、あとは、その10,000円のセルを月末まで右にコピー&ペーストするだけです。ちなみに、入りの合計についても同じ要領で計算式を入れたら月末まで右にコピー&ペースをします。

このように、単なる会社内での口座から口座への資金移動の数字を、「入りの合計額」と「出の合計額」に含ませない工夫をすれば、合計表のなかにある、「当月の合計額」の部分の数字は、会社の外から入ってくるであろうお金は本当はいくらなのか?の答えを意味するようになります。同様に、会社の外に出ていくお金は本当はいくらなのか?その答えが「出の合計額」に表示されるようになります。

6.動画でデモンストレーション

文章と図だけでは、わかりにくいかもしれないと思って、動画をアップしてみました。音声での解説付きです。ご参考ください。

7.まとめ

人間はなるべく集計せずに、集計はExcelにやらせるというのがポイントです。そのためには、口座(通帳)ごとに日繰り表を作る!ということが鉄則になります。

3個の口座(通帳)からいきなり1個の日繰り表を作るよりも、個々の口座(通帳)ごとに個別に日繰り表を作って、口座(通帳)の合計額はシートの一番下に合計表で自動計算したほうが、実利があります。

無理がありませんので日々の処理が断然ラクになりミスも減ります。誰が見ても一目瞭然になるので会社内のコミュニケーションも円滑になり、経理担当者の引継ぎもスムーズにいくようになります。

難解な関数はもちろん簡単な関数も使いません。掛け算も割り算も使いません。Excelのマクロやピボットテーブルなどの機能も使いません。使うのは足し算と引き算だけです。あまり難しく考えないようにしてくださいね。

「どんぶり大福帳」の作成は、専門性が高いということはなく、またとくに難解ということでもないのですが、ところどころ面倒くさいといえば面倒くさいです。慣れていないとそれなりに根気がいる作業だと思いますので、この機会にじっくり取り組んでみてください。

気になることは、お気軽にお問合せください。